Nielsen: Más allá de nuevos casos de COVID-19, factores socioeconómicos direccionan nuevos hábitos de compra de los consumidores

Nuevos patrones surgen, ya no solo impulsados por el alcance de la pandemia, sino por las nuevas necesidades socioeconómicas de la población en general. Nielsen identifica y explica estos nuevos esquemas de compra en todo el mundo, y en la región de Latinoamérica.

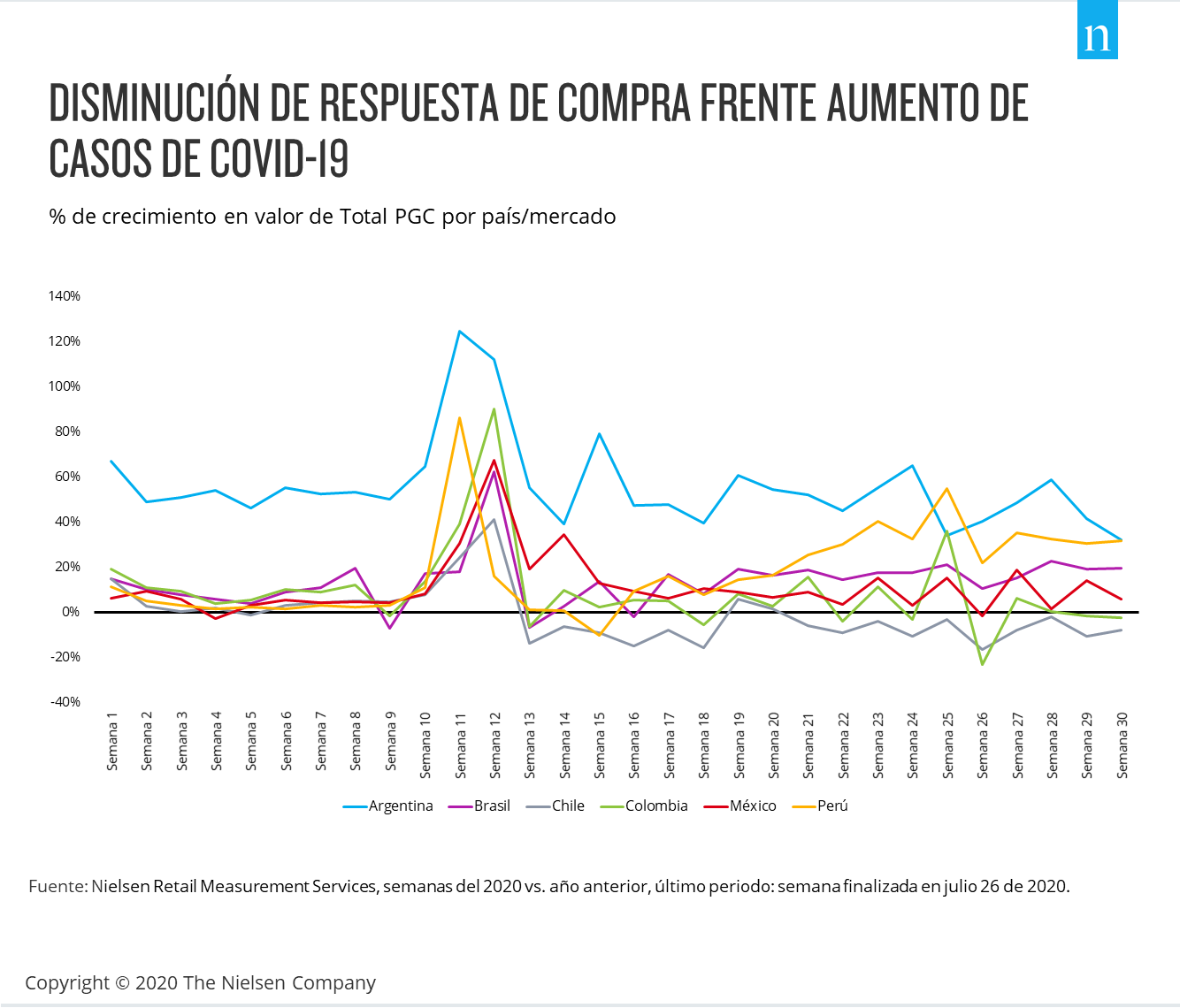

Septiembre 30 de 2020. Durante la etapa que en Nielsen llamamos como “preparación de la despensa”, las ventas de desinfectantes para manos, alimentos y productos de limpieza básicos se dispararon al ritmo de las noticias relacionadas con la propagación del COVID-19. En otras palabras, fue la inmediatez de los casos reportados de la pandemia lo que impulsó el comportamiento del consumidor.

Con el tiempo, la correlación se ha desvanecido y hoy, en una crisis más prolongada de lo que se había anticipado inicialmente, la más reciente investigación de Nielsen encuentra que factores socioeconómicos, como el aumento de los niveles de desempleo y la preocupación por el futuro de la economía, son los que impulsan ahora -y en el futuro- los hábitos de compra de los consumidores.

En línea con lo anterior, la Unidad de Inteligencia de Nielsen identificó cuatro patrones emergentes que pueden ayudar a predecir los impulsores de las decisiones de compra de la pandemia:

-

Reajuste de la canasta – ¿Qué comprarán los consumidores?

Los consumidores evaluarán cuidadosamente y volverán a priorizar lo que compran.

-

Reajuste del consumo en el hogar – ¿Dónde sucederá el consumo?

Los hábitos de “hágalo usted mismo” y autocuidado que surgieron en el hogar llegaron para quedarse.

-

Reajuste racional – ¿Por qué los consumidores harán compras?

A medida que persistan las prohibiciones de viaje, las restricciones y las preocupaciones de seguridad, los consumidores recurrirán a los bienes de consumo para reemplazar las experiencias de eventos, cenas y vacaciones.

-

Reajuste de Affordability – ¿Cuánto gastarán los consumidores?

El número de promociones de ventas alcanzó su nivel más bajo en cuatro años durante el pico de la pandemia, pero está a punto de repuntar durante la recesión económica.

En América Latina, prevemos que los reajustes de la canasta y el del affordability son dos de los que se identificarán con más fuerza.

Reajuste de la Canasta

¿Qué comprarán los consumidores latinoamericanos?

El impacto no es igual para todos los consumidores en este reajuste de comportamiento. Si bien todos evaluarán cuidadosamente y volverán a priorizar su canasta de compra “habitual”, debemos esperar respuestas polarizadas entre aquellos que están limitados financieramente a causa de la pandemia y los que se mantienen con poder adquisitivo.

En Latinoamérica, el poder adquisitivo se ha fragmentado provocando cambios en el consumo en todos los países de la región. De acuerdo con la Comisión Económica para América Latina y el Caribe (CEPAL), tras la crisis del COVID-19, se esperan 17 millones de nuevos pobres (más los 343 millones que ya existían). Adicional a esto, según la Organización Internacional del Trabajo (OIT) se proyectan 11.5 millones de empleos perdidos al finalizar el año, dejando como consumidores limitados a casi 6 de cada 10 consumidores latinoamericanos.

Ante este panorama, prevemos que la mayoría de los consumidores en la región minimizará el almacenamiento de provisiones; y esta tendencia ya empieza a verse. Según estudios de Nielsen, en marzo de este año, 50% de los hogares en Latinoamérica tenía productos en su despensa para al menos 3 semanas; mientras que en abril, ya el 71% de los hogares tenía productos en su despensa para solo 1-2 semanas.

Las nuevas necesidades obligarán a los consumidores a limitar la elección de productos de su canasta básica, y la consideración establecida para lo que es «esencial» se reducirá. Mientras que los consumidores con poder adquisitivo (el 41% de consumidores de la región) manejarán con más cuidado el tamaño de su canasta a medida que se acostumbren a mantener una reserva cada vez mayor de productos «esenciales».

Y mientras los consumidores evalúan cuidadosamente los productos que compran, también seguirán considerando la mezcla de formatos físicos y electrónicos que utilizarán para satisfacer sus necesidades particulares. Debido a las restricciones durante las cuarentenas, el promedio de canales visitados por el shopper latinoamericano pasó de 2.8 en junio de 2019 a 2.6 en junio de 2020, alcanzando una baja de 2.4 en mayo de 2020.

Si bien la tendencia a la multicanalidad empieza a mostrar signos de recuperación, hay cambios en los canales que pueden permanecer por mucho más tiempo. Acorde a lo esperado, el crecimiento de ventas de productos de gran consumo en los formatos de E-commerce, Supermercados y Cash&Carry (mayoristas), solo durante junio, fue de +318%, +17% y +6.8%, respectivamente. Mientras que el impacto negativo del canal Tradicional, con una variación de -13.8% frente al mismo mes del año anterior, es uno de los cambios que se espera revertir con premura en la “nueva normalidad” de la región.

Para las empresas, esto significa que hay una ventana de oportunidad crítica para traducir el consumo con mentalidad pandémica en una rutina continua y esencial. A medida que los productos esenciales emergentes, como las máscaras faciales, se convierten en pilares que históricamente no formaban parte de los presupuestos, y surgen nuevas preferencias entre los canales minoristas, los consumidores, especialmente los consumidores limitados, buscarán una justificación para que cada compra avance.

Los consumidores, con o sin empleo, son menos optimistas sobre lo que les depara el futuro. Esta cautela alterará dónde y cómo los hogares continúan llenando sus despensas y estantes en medio de COVID-19. Según Óscar Cabrera, Líder Analítico de Nielsen para Latinoamérica, «será necesario tomar decisiones para reconciliar los hábitos de compra que la gente ha tenido durante años junto con la nueva realidad de hoy en día donde las prioridades de salud y valor compiten codo con codo».

Reajuste de Affordability –

¿Cuánto gastarán los consumidores latinoamericanos?

Con menos ingresos disponibles en sus bolsillos, los consumidores buscarán formas de optimizar el gasto de su canasta básica para priorizar tanto las necesidades de salud como las de valor. Más de un tercio (36%) de los consumidores encuestados en múltiples mercados de todo el mundo han notado una disminución de las promociones en las tiendas, y la medición de las ventas al por menor lo confirma. En el caso de Latinoamérica, la actividad promocional en Supermercados disminuyó 7 puntos, representando el 23% de la oferta (importancia promedio, YTD’20 UTT), y en países como Estados Unidos, España, Italia, Francia, Alemania y Polonia, durante el segundo trimestre las ventas promocionales alcanzaron su nivel más bajo en cuatro años.

Además, el canal tradicional de gran representación en Latinoamérica y embajador de la asequibilidad en la región, ha sido uno de los más golpeados por la pandemia. Con un constante cierre de tiendas (12% en marzo, 14% en abril, 11% en mayo y 7% en junio de 2020), a la fecha, ha disminuido en valor -13,8%, comparado con el mismo periodo del año anterior. Los países con los decrecimientos más grandes del canal han sido Perú (-20%), Brasil (-13%), Colombia (-9%) y México (-2%).

Ante este panorama, Cabrera considera que “las marcas se verán obligados a examinar cómo se realiza la reactivación del canal que es de gran relevancia para atender las necesidades de consumo del 59% de consumidores limitados de la región, ya sea con diversificación de presentaciones y tamaños, con nuevas estrategias de apoyo al tendero o con implementación de herramientas tecnológicas, que en últimas, generen mayor participación al canal”.

Como podemos observar, las consecuencias socioeconómicas futuras pesan mucho más en las decisiones de gasto y afectan a todos los grupos de consumidores. El impacto no es igual en todos los casos. Aquellos consumidores que hayan visto afectados sus ingresos de forma significativa por la pandemia, gastarán para sobrevivir. Por otro lado, habrá consumidores que deberán ajustarse situacionalmente, aunque sus ingresos permanezcan sin cambios por la pandemia.

El COVID-19 está obligando a una recalibración global de las prioridades de los países, empresas e individuos. Para muchos consumidores, significará una recalibración continua de los estilos de vida y cambios significativos en lo que esperan de las marcas y los minoristas que las venden. Por lo tanto, las empresas que no puedan proporcionar productos que se adapten a estas nuevas sensibilidades de los consumidores, verán en riesgo su negocio a largo plazo.

ACERCA DEL INFORME GLOBAL DE NIELSEN “COVID-19 BEHAVIORAL RESET STUDY”

El estudio de Nielsen “COVID-19 BEHAVIORAL RESET” identifica cuatro patrones emergentes que pueden ayudar a predecir los impulsores de las decisiones de compra pandémicas en el futuro. Las predicciones también ayudan a identificar y anticipar las diferencias en el comportamiento de compra futuro entre los consumidores limitados financieramente y los que mantienen su poder adquisitivo, que abarcan el espectro de consumidores que han sido y no han sido afectados personal o económicamente por COVID-19. El estudio tiene como objetivo ayudar a los minoristas y fabricantes a recalibrar las estrategias sobre cómo los consumidores transformarán los comportamientos debido a los impactos socioeconómicos prolongados de la pandemia.

ACERCA DE NIELSEN

Nielsen Holdings plc (NYSE: NLSN) es una compañía global de medición y análisis de datos que provee la visión más completa y confiable de consumidores y mercados en el mundo. Nielsen está dividida en dos unidades de negocio. Nielsen Global Media provee a las industrias de medios y publicidad con métricas objetivas, independientes y confiables que crean el entendimiento común que la industria necesita para operar. Nielsen Global Connect proporciona a la industria de bienes de consumo masivo y retailers información confiable, accionable e insights, así como una visión completa del mercado, su complejidad y constante cambio necesarios para que las empresas puedan innovar y crecer. Nuestro enfoque une datos de Nielsen con información de otras fuentes para ayudar a nuestros clientes alrededor del planeta en el entendimiento de lo que sucede ahora y lo que pasará en el futuro, y cómo actuar correctamente con dicho conocimiento. Como una de las 500 empresas más importantes de S&P, Nielsen tiene operaciones en más de 90 países, cubriendo el 90% de la población del mundo. Para más información visite www.nielsen.com